私は会社を退職したあと年末まで新たな職につかずにいました。

その場合に確定申告や還付金、来年の住民税はいくらになるのか?計算を行います。

私みたいな人が少なからずいるのではないか?ということで残すことにしました。

[更新]2020年版、確定申告書記事を作成しました!

検索から本記事へ飛んで来る方が多くなってきていました。

本記事はいくらになるのか計算しただけで実際の確定申告書の作り方までは解説しておりませんでした。

この度、本記事のお金の内容から確定申告書作成に落とし込んだ完全版を作りましたので参考にしてみてください。

こちらの記事もどうぞ。

【もくじ】

所得税、住民税、還付金を計算するために必要なもの

所得税、住民税、還付金を計算するために必要な材料になるが以下の内容です。

必要なものリスト

- 源泉徴収票

- 収入額

- 控除額

- 住んでいる場所の税率

源泉徴収票

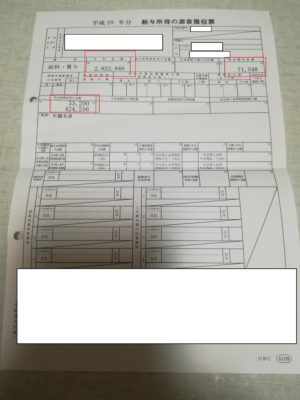

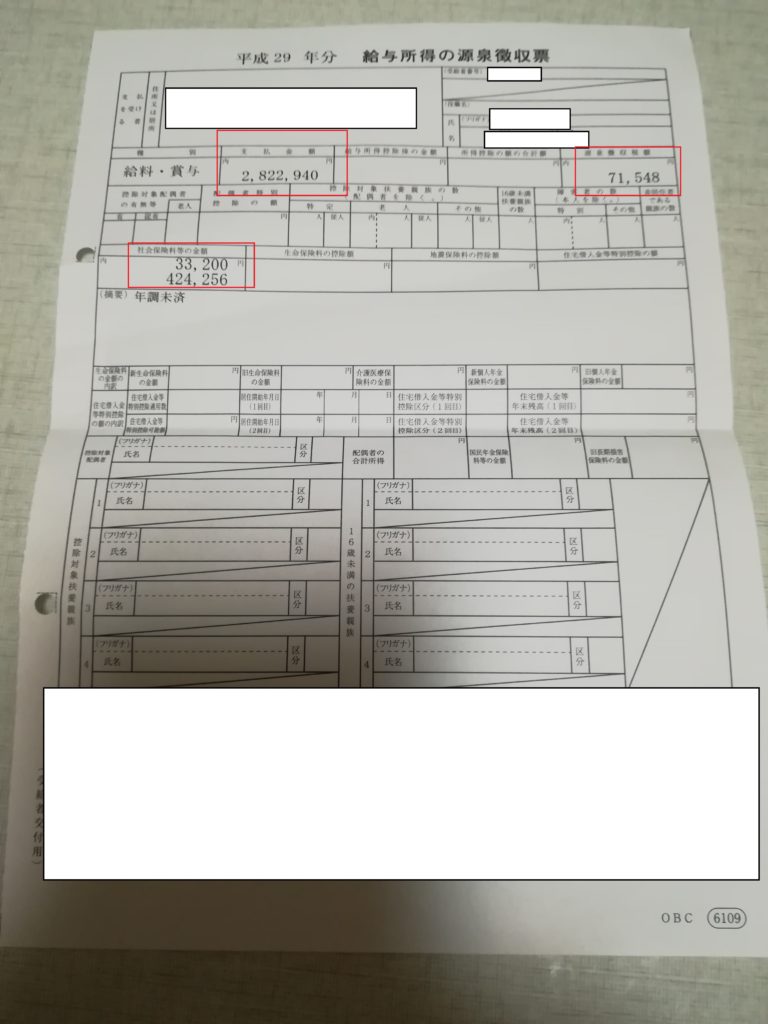

こちらが退職後に元いた会社から送られてきた源泉徴収票です。

退職した人にとって一番大事な資料。

源泉徴収票とは?

源泉徴収票とは会社でその年に稼いだが書かれたもの。

詳細は

- 総支給額

- 支払った税金の金額

- 手取りの金額

などめっちゃ大事な情報がたくさん書かれています!

在職中に支払っていた税金の金額は71,548円でした。

収入、控除の種類についての説明

以下から説明する内容については私に関わらない所得や控除についてはめちゃくちゃになるので省かせていただきます。

収入の種類

給与所得

在職中にもらってたお給料のことです。

退職後に送られてくる源泉徴収票の「支払金額」の欄にある金額「2,822,940円」となります。

つまり、自分の場合、在職中の最後の年の所得になります。

退職所得

退職金のことです。

勤続年数は6年であったので退職所得控除は以下の表に当てはめると20年以下で40万円×勤続年数です。

40万円×6年=240万円となります。

ただ、注1,2,3には注意するようにしてください。

退職所得控除額

勤続年数 退職所得控除額 20年以下 40万円×勤続年数 20年超 800万円+70万円×(勤続年数-20年)

- 注1:勤続年数に1年未満の端数があるときは、たとえ1日でも1年として計算します。

- 注2:上記の算式によって計算した金額が80万円未満の場合は、退職所得控除額は80万円になります。

- 注3:障害者となったことに直接基因して退職した場合は、上記により計算した金額に、100万円を加算した金額が退職所得控除額です。

控除の種類

控除には以下の種類があります。

ポイント

- 社会保険料控除

- 生命保険料控除

- 医療控除

- 寄付金控除

- 基礎控除

社会保険料控除

社会保険料控除とは会社時代に給与から天引きされていた

- 「健康保険料」

- 「厚生年金保険料」

- 「雇用保険料」

退職してから支払い続けている

- 「国民健康保険保険料」

- 「国民年金保険料」

の全部の合計のことになります。

生命保険料控除

1年間で支払った生命保険に対する控除です。

医療控除

1年間で支払った生命保険に対する控除です。国税庁のHP「医療費控除について」を参照してください。

寄付金控除

ふるさと納税で寄付したお金に対する控除です。

基礎控除

所得から一律に引かれる38万円の控除です。国税のHP「基礎控除について」を参照してください。

所得税、住民税、還付金の計算開始

早速計算していきたいと思います。

給与所得

源泉徴収票の「支払金額=(給与収入)」から大まかな給与所得が示されます。

ただ、正確な値ではありません。(殆ど同じですが。。)

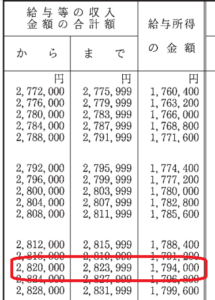

正確な値は国税庁のホームページに掲載されている「簡易給与所得表(PDF)」を参照するのが一番正確で手っ取り早いです。

自分の場合は、支払金額は2,822,910円であったため、これを元にPDFを検索すると

ありました。給与所得は1,794,000円です。よって給与所得控除は

支払金額(2,822,940円) - 給与所得(1,794,000円) = 給与所得控除(995,340円)

となります。

退職所得

退職所得に関しては私は退職前に「退職所得の受給に関する申告書」を提出していたため確定申告には必要ないことがわかりました。

逆にこの申告書を提出しないと「退職金の20.42%相当額が所得税および復興特別所得税」として源泉徴収されるので十分確認することです。

源泉徴収と確定申告

退職金の支払を受けるときまでに、「退職所得の受給に関する申告書」を退職金の支払者に提出している方は、源泉徴収だけで所得税及び復興特別所得税の課税関係が終了(分離課税)しますので、原則として確定申告をする必要はありません。「退職所得の受給に関する申告書」を提出していない方は、退職金の収入金額から一律20.42%の所得税及び復興特別所得税が源泉徴収されますので、確定申告で精算することになります。

医療費控除額

ほとんど病院に行っておらず1万円ほどしか使ってないため省きます。

社会保険料控除額

在職中の控除額

退職するまで会社の給与から天引きされていた社会保険料総額は源泉徴収票の「社会保険料等の金額」に書いてあります。

私の画像のように「社会保険料等の金額」が2段で記載されている場合、上の段の数字は小規模企業共済掛金控除の金額、下の段の数字は小規模企業共済掛金控除+社会保険料控除の金額を示しているため、実際の社会保険料控除の金額は下の金額から上の金額を引いた値が社会保険料控除額となります。

※小規模企業の控除は別項目になります。

よって、在職中の社会保険料控除額は

下の段の金額 424,256円 - 上の段の金額 33,200円 = 391,056円でした。

退職後の控除額

8月31日付で退職し、9月から12月までの4ヶ月間、国民年金と健康保険を支払っております。

- 国民年金 16,490円/月

- 健康保険 25,038円/月

毎月41,528円で、9月~12月の4ヶ月間の合計は

41,528円 × 4ヶ月 = 166,112円

となります。

(在職中+退職後)の控除額

よって、合計は

在職中 391,056円 + 退職後 166,112円 = 557,168円

こちらは全額控除できます。

国税庁のHP「社会保険料控除」に記載があります。

小規模企業控除

小規模企業控除の金額は同じく源泉徴収票にかかれている社会保険料等の金額が2段書かれている場合の上の金額になります。

よって、33,200円となります。

生命保険料控除額

生命保険料は収入から控除可能。

ただし、新契約と旧契約で計算方法が変わるので注意。

- 平成24年1月1日以後に契約した保険が新契約。

- 平成23年12月31日以前に契約した保険が旧契約。

新契約と旧契約の見分け方。

年末に保険会社から送られてくる「生命保険料控除証明書」に書かれています。

「適用制度」という欄に

- 「新生命保険料控除制度」

- 「旧生命保険料控除制度」

が書かれております。

新旧契約での控除額の違い

控除額は所得税と住民税にそれぞれに設定されており、契約した保険が新契約と旧契約によっても異なります。

新契約

■所得税

年間正味払込保険料 控除される金額 20,000円以下 全額 20,000円超 40,000円以下 (年間正味払込保険料×1/2)+10,000円 40,000円超 80,000円以下 (年間正味払込保険料×1/4)+20,000円 80,000円超 一律 40,000円 ※所得税の合計適用限度額は12万円です。

■住民税

年間正味払込保険料 控除される金額 12,000円以下 全額 12,000円超 32,000円以下 (年間正味払込保険料×1/2)+6,000円 32,000円超 56,000円以下 (年間正味払込保険料×1/4)+14,000円 56,000円超 一律 28,000円 ※住民税の合計適用限度額は7万円です。

旧契約

■所得税

年間正味払込保険料 控除される金額 25,000円以下 全額 25,000円超 50,000円以下 (年間正味払込保険料×1/2)+12,500円 50,000円超 100,000円以下 (年間正味払込保険料×1/4)+25,000円 100,000円超 一律 50,000円 ※所得税の合計適用限度額は10万円です。

■住民税

年間正味払込保険料 控除される金額 15,000円以下 全額 15,000円超 40,000円以下 (年間正味払込保険料×1/2)+7,500円 40,000円超 70,000円以下 (年間正味払込保険料×1/4)+17,500円 70,000円超 一律 35,000円 ※住民税の合計適用限度額は7万円です。

新契約 一般の生命保険料控除額の計算

年間支払保険料 557,822円でした。 (※新契約の生命保険料のみを全て合計します。年金や介護の支払い料金は別で計算するため合計しないでください。)

よって控除額は上の表に当てはめると、

所得税 一律40,000円

住民税 一律28,000円

となります。

新契約 個人年金保険料控除額の計算

こちらは契約なし。

新契約 介護保険料控除額の計算

年間支払保険料 17,687円でした。

控除額は控除額の表に当てはめると所得税も住民税も全額 17,687円が控除されます。

旧契約 一般の生命保険料控除額の計算

こちらは契約なし。

旧契約 個人年金保険料控除額の計算

保険会社へ支払った金額の合計に企業年金の保険料も考慮することを忘れないでください。

私の場合は企業年金保険料が6,300円でしたので、

保険会社 112,104円 + 企業年金保険料 6,300円 = 118,404円

年間支払保険料 118,404円

となります。

控除額は

所得税 一律50,000円

住民税 一律35,000円

となります。

生命保険料控除額の合計

これまでに計算したものを合計すると生命保険料控除額は

所得税 40,000円 + 17,687円 + 50,000円 = 107,687円

住民税 28,000円 + 17,687円 + 35,000円 = 80,687円 → 限度額オーバーなので上限の70,000円

となります。

各控除額の表は国税庁のHP「生命保険料控除」より引用しております。

生命保険料控除額 自動計算ツール

また、各保険会社のHPで生命保険料控除額を自動計算できるのでそれでやるのが一番手っ取り早いです。

大手の生命保険会社の自動計算ツールのリンクを貼っておきます。

- 日本生命 生命保険料控除額 かんたんシミュレーション

- 第一生命 生命保険料控除額 計算サポートツール

- ソニー生命 生命保険料控除額 申告サポートツール

- 安田生命 生命保険料控除額 試算サポートツール

今回は自分で計算したかったために手計算しました。

財形預金(ろうきん)

会社にいた頃に財形預金で毎月給与から天引きされていた財形預金。

こちらに関しても退職と同時に私が指定した銀行に振り込まれたのですが、財形預金中の利息に関して税金がかかっておりましたが、既に税金が徴収された上で振り込まれていましたので確定申告はしなくてよいです。

還付金、来年の住民税はこうなる

今回はあくまで自分の場合として考えてください。

(例)沖縄県那覇市に在住の年収2,822,940円の場合

ここまでに計算した数字を当てはめていきます。

- 医療費控除:0円

- 社会保険料控除:557,168円

- 小規模企業控除:33,200円

- 県民税所得割:4%

- 市民税所得割:6%

- 県民税均等割:1,500円

- 市民税均等割:3,500円

- 生命保険料控除額(所得税):107,687円

- 生命保険料控除額(住民税):70,000円

給与所得控除と所得金額

給与収入 2,822,940円 - 給与所得(1,794,000円) = 給与所得控除(995,340円)

給与所得 = 所得金額 = 1,794,000円

※給与所得は国税庁「簡易給与所得表(PDF)」から参照。

所得控除(所得税)と所得控除(住民税)

所得控除(所得税):社会保険料控除 557,168円 + 小規模企業33,200円 + 医療費控除 0円 + 基礎控除 380,000円 + 生命保険控除(所得税) 107,687円 = 1078055円

所得控除(住民税):社会保険料控除 557,168円 + 小規模企業33,200円 + 医療費控除 0円 + 基礎控除 330,000円 + 生命保険控除(住民税) 70,000円 = 990,368円

課税所得(所得税)と課税所得(住民税)

課税所得(所得税):所得金額 1,794,000円 - 所得控除(所得税) 1078055円 = 715000円(1,000円未満切り捨て)

課税所得(住民税):所得金額 1,794,000円 - 所得控除(住民税) 990,368円 = 803000円(1,000円未満切り捨て)

この金額を元に所得税と住民税が決定されます。

還付金

所得税: 課税所得(所得税) 715000円 × 5% = 35750円

復興特別所得税(所得税の2.1%): 所得税 35750円 × 2.1% = 750円 (1円未満切り捨て)

所得税+復興特別所得税:35750円 + 750円 = 36000円(1,000円未満切り捨て)

となり、これが本来支払うはずだった所得税です。

源泉徴収票にて払った税金は71,548円でしたのでその差分を還付金としてもらえます。

よって

源泉徴収税 71,548円 - 所得税合計 36000円 = 35548円が還付金としてもらえることがわかりました。

ちょいとしたお小遣い気分です。

住民税

県民税所得割(調整控除前):課税所得(住民税) 803000円 × 4% = 32120円

市民税所得割(調整控除前):課税所得(住民税) 803000円 × 6% = 48180円

調整控除

調整控除は所得税と住民税の人的控除額の差に基づく負担増を軽減するために存在する控除となります。

(課税所得(住民税)が200万以下の場合、人的控除から県民税2%、市民税3%)

沖縄県のHPのPDF16ページにて調整控除の計算法が載っています。

計算方法

課税所得(住民税)が200万円以下か、200万円超によって計算が変わってきます。

今回は課税所得(住民税)は 803000円なので200万円以下に当てはまります。

以下の1 or 2の少ない方の金額に対して県民税2%、市民税3%が調整控除額となります。

- 人的控除額は基礎控除のみなので330,000円。人的控除については財務省HPを参照。

- 課税所得(住民税)は 803000円

今回の場合は1<2なので1の金額に対して県民税2%、市民税3%が調整控除額となります。

調整控除(県民税所得割):人的控除額 330,000円 × 2% = 6,600円

調整控除(市民税所得割):人的控除額 330,000円 × 3% = 9,900円

県民税と市民税計算

先程計算した調整控除分を引きます。

県民税所得割: 32120円 - 調整控除(県民税所得割) 6,600円 = 25520円

市民税所得割: 48180円 - 調整控除(市民税所得割) 9,900円 = 38280円

均等割分をプラスします。

県民税: 均等割 1,500円 + 県民所得割 25520円 = 27000円(100円未満切り捨て)

市民税: 均等割 3,500円 + 市民所得割 38280円 = 41700円(100円未満切り捨て)

それぞれで計算した県民税と市民税を合計したものが住民税となります。

住民税:県民税 27000円 + 市民税 41700円 = 68700円

毎月の住民税:住民税 68700円 ÷ 12ヶ月 = 5725円

今年支払っていた住民税が毎月13,500円だったので半額以下になることがわかりました。

まとめ

退職して初めての確定申告を行う場合には戸惑うと思います。今までは全部努めていた会社が年末調整で行ってくれていたものを自分で最初から行っているのですから当然です。

自分もここまで計算するのにめちゃくちゃ丸一日かかりました。だけど、ここで学んだことは無駄ではありません。自分の糧になるようにしていきたいです。

[計算してみたシリーズ更新]任意継続vs国民健康保険 計算してみた。